Comment déclarer ses revenus issus des panneaux solaires ?

Dans cet article, différents points relatifs à la déclaration des revenus issus des panneaux solaires seront abordés. Vous serez guidé dans vos démarches de déclarations d’impôts concernant vos panneaux photovoltaïques installés à votre domicile.

Évidemment, vous devez bien savoir que les panneaux photovoltaïques permettent de considérablement réduire les coûts de vos factures d’électricité. C’est un avantage considérable, mais qui n’en reste pas moins imposable.

Une fois vos panneaux installés, il existe plusieurs façons de produire et de revendre votre énergie produite à un opérateur, qui sera alors obligé de vous la racheter.

Les revenus perçus par la vente d’énergie à votre opérateur seront par la suite imposés. Mais comment les déclarer ?

Déclarer ses revenus issus des panneaux solaires

Les revenus issus de votre investissement en panneaux photovoltaïques sont considérés comme imposables aux yeux de la loi. Un contrat d’obligation d’achat est établi pour que l’opérateur soit dans l’obligation de racheter votre énergie générée au prix de l’offre et de la demande du marché.

Pour déclarer vos bénéfices, retenez bien qu’il vous sera nécessaire de déclarer vos panneaux solaires une fois par an.

Il faudra effectuer le remplissage d’un formulaire papier pré-rempli ou alors directement sur le site internet des impôts. Prenez garde, car il y a une date limite de dépôt, qui dépend du département de votre lieu de domicile :

- 1 à 19 : 26 Mai

- 20 à 54 : 1er Juin

- 55 a 976 : 8 Juin

Dans un premier temps, il vous faudra vous référer au Formulaire 20242 C Pro

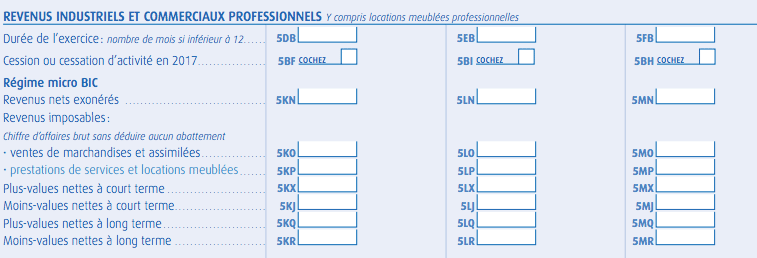

Le formulaire 2042 C Pro

Si vous optez pour la déclaration par papier, le mieux sera d’imprimer le formulaire accessible facilement en écrivant “formulaire 2042 C Pro” sur Google. Vous aurez alors accès aux éléments à remplir, dans la section “déclaration de revenus complémentaires”.

Dans le cas où vous ne seriez pas salarié, il faudra choisir “déclaration des revenus complémentaires des professions non salariés”.

Une fois complété, il vous suffira d’envoyer le formulaire au centre des finances publiques rattaché à votre domicile, ou tout simplement de le renvoyer en ligne.

Le remplissage des papiers n’étant pas une chose aisée pour tous, voici quelques exemples pour savoir comment procéder.

C’est en réalité assez simple, référez-vous aux notices en PDF disponible sur le site des impôts : https://www.impots.gouv.fr/portail/formulaire/2042/declaration-des-revenus

La section spécifique à remplir correspond aux « Revenus non commerciaux ».

Une fois le formulaire rempli, votre part du marché sera faite.

Quels sont les impôts sur les gains des panneaux solaires ?

Au niveau des panneaux solaires, il est préférable d’apporter des précisions sur les régimes d’imposition. En revanche, selon le type d’installation et votre statut, le gouvernement ne vous réserve pas les mêmes taux.

À partir du moment où vous produisez votre électricité à partir des rayons du soleil, l’imposition sera différente pour chacune de ces valeurs déclarées.

Toutefois, vous avez la possibilité d’obtenir des aides pour l’installation de vos panneaux solaires.

Régime d’imposition pour les installations < 3 kW

Vous trouverez les chiffres précis en kW sur le contrat de vente signé avec le fournisseur à qui vous revendez votre électricité.

Si la puissance installée telle qu’elle figure sur le contrat d’achat avec EDF O.A. est inférieure ou égale à 3 kWc, le montant de votre vente d’électricité photovoltaïque n’est pas imposé au titre de l’impôt sur le revenu. Par chance vous n’avez donc aucun impôt à payer si vous êtes dans ce cas de figure.

Que cela soit pour en faire la vente totale ou pour votre propre consommation, l’imposition reste la même.

Il y aura tout de même besoin de ces 2 points cruciaux et obligatoires pour avoir le droit à l’exonération :

- Ne pas être en copropriété ou une entreprise

- L’installation concernée doit être reliée au réseau public d’électricité sur au maximum 2 points de raccordements

Cependant, ce n’est pas parce que vous n’êtes pas exonéré que vous ne devez pas déclarer les bénéfices tirés de vos revenus solaires. L’administration fiscale voudra simplement garder une trace, même si vous ne payez pas d’impôts. Vous serez donc exonéré des taxes sociales telles que la TVA, CSG ou CRDS…

Si vous remplissez toutes les conditions, vous êtes alors éligible pour faire vos déclarations via le formulaire 2042 C Pro. À rendre dans les dates précisées en début d’article selon votre département. Remplissez les champs : “STE / SUE / SVE”.

Régime d’imposition pour les installations > 3 kW

Dans le cas où votre installation électrique dépasserait les 3 kW vous êtes imposable. Pour rappel, les chiffres sont notifiés sur le contrat d’achat avec EDF.

Pour pouvoir calculer vos redevances, la première valeur à aller chercher va être les bénéfices de l’électricité produite par vos panneaux solaires.

À partir du moment où vos installations atteignent cette valeur de plus de 3 kW, deux nouvelles options rentrent en compte : soit vos bénéfices sont inférieurs à 70 000 €, soit ils sont supérieurs à 70 000 €.

Régime d’imposition pour les installations < 70k euros

Cette fois-ci encore référez-vous au formulaire 2045 C Pro (oui, vous ne pourrez pas échapper à ce formulaire). Cette fois, il ne faudra pas se tromper et bien remplir la case qui correspond à « Revenus imposables ».

Votre abattement est d’un minimum de 305 € si votre bénéfice déclaré est de moins de 305 euros. Vous ne serez donc pas imposé, à partir du moment où ce montant est dépassé. Rassurez-vous, seuls 29 % de vos revenus seront imposables et un taux de prélèvement social de 15,5 % s’applique sur ces 29 %.

L’administration fiscale s’occupe alors du reste, nous serons disposés à répondre à vos questions s’il faut plus de précisions sur les questions fiscales.

Régime d’imposition pour les installations > 70k euros

À partir de là, restez attentif, car la tâche se complexifie. Revenons au formulaire 2042 C Pro. Cette fois-ci, il faudra se rendre dans le régime réel d’imposition simplifié (RRS).

Bien qu’il s’agît du régime d’imposition destiné aux entreprises, il s’applique également à vous dans le cas où votre chiffre d’affaires se situe entre 70 000 € et 247 000 €.

Arrivé à ce stade, vous serez imposé sur la totalité de vos chiffres perçus, il sera obligatoire de se déclarer en tant qu’entrepreneur ou auto-entrepreneur.

Il y aura 3 documents à fournir obligatoirement pour l’administration fiscale :

- Un compte de résultat

- Les annexes

- Un bilan simplifié

Il sera donc important de tenir vos comptes proches de vous pour bien les déclarer ou laisser cette tâche à un comptable, si cette tâche nécessite trop de ressources pour vous.

Pour le déclarer, il reste quelques étapes assez conséquentes, mais ne vous en faites pas vous allez y arriver !

Remplir le formulaire 2042 C Pro

Cette fois-ci, il faudra compléter la partie concernant les «revenus imposables»

Il est important de bien remplir ces informations pour être sûr du bon déroulement de votre déclaration.

La déclaration des résultats des BIC 2033

Si vous ne savez pas à quoi cela correspond, il s’agit du formulaire BIC n°2031-SD. C’est un formulaire qui nécessite d’être rempli pour toutes les entreprises qui sont éligibles à l’impôt sur le revenu. (régime des bénéfices industriels et commerciaux)

Les tableaux annexes n°2033 (à partir du document A jusqu’à G)

Une tâche un peu plus ardue vous attend concernant les annexes. Cela représente l’ensemble des documents présents dans les tableaux annexes n°2033. Ces documents sont au nombre de 7 alphabétisés de A à G qui sont tous demandés à être remplis pour compléter votre dossier.

Les 7 documents en question : (disponible sur le site du gouvernement)

- Les immobilisations, amortissements, plus-values ainsi que les moins-values

- Le relevé de provisions, amortissements dérogatoires et déficits

- La détermination des effectifs et de la valeur ajoutée

- La composition du capital social

- Les filiales et participations

- Le bilan simplifié

- Le compte de résultat simplifié de l’exercice

Pour ce qui est des déclarations des résultats du BIC 2031 et des tableaux annexes, il sera nécessaire de les déposer par voie dématérialisée à l’administration fiscale.

Comment éviter la taxe Prosumer ?

Bien que son nom peut paraître trompeur, la taxe Prosumer n’est pas en réalité une taxe, mais plutôt un tarif qui peut grandement impacter votre rentabilité.

Pour un peu mieux comprendre à quoi sert ce tarif voici quelques infos sur l’utilité de sa mise en place :

- Elle apporte un soutien à l’aide de la participation financière répartie entre tous les utilisateurs de panneaux solaires.

- Elle appelle les utilisateurs à autoconsommer leur propre électricité produite afin d’emmagasiner plus d’énergie recyclée sur le marché.

- Elle assure le bon développement du réseau d’énergie renouvelable, que ce soit thermique ou hybride.

La taxe Prosumer est destinée aux personnes que l’on nomme prosommateur.

Ce sont des personnes à la fois consommateurs et producteurs de l’électricité décentralisée, sur le même réseau électrique qui est redistribué dans une faible tension. Toute énergie renouvelable confondue.

Cependant, il est impossible de passer à côté de cette taxe. En revanche, il est possible de récupérer la TVA sur votre installation photovoltaïque, pour cela, il suffit de s’affilier au régime fiscal BIC non-professionnel.

Il faudra alors fournir une liasse fiscale annuellement. Une autre alternative est possible, celle d’utiliser une batterie pour éviter de payer le tarif capacitaire, pour passer sur un tarif plafonné.

Pour cela, il est nécessaire de placer un compteur qui comptabilise le courant prélevé et le courant envoyé au réseau. (double flux ou communiquant)

Le tarif capacitaire

- On le calcule sur la base de la puissance électrique de votre installation photovoltaïque

- Le tarif approprié à celui-ci est fixé par gestion de réseau de distribution

- On part du principe que vous êtes autoconsommez 37.76 % de votre production d’électricité. (consommation directe de ce qui est produit)

Le tarif proportionnel ou réel

Dans le cas où vous penseriez consommer au-delà de 37,76 % de votre production, le tarif proportionnel, autrement appelé réel, sera plus favorable pour vous.

En encourageant l’autoconsommation, cela permettra d’emmagasiner davantage d’électricité sur le réseau sans même devoir renforcer celui-ci.

Comme expliqué plus haut, il nécessitera d’installer un compteur qui permet de comptabiliser les échanges de courant générés par votre production de panneaux solaires.

Quid de l’imposition des revenus photovoltaïques en copropriété ?

Pour ce qui est de vos revenus en copropriété (si jamais vous l’êtes), il sera obligatoire pour vous d’être imposé, dans tous les cas possibles.

La seule situation dans laquelle vous ne serez pas imposé sera celle ou votre puissance photovoltaïque est supérieure ou égale à 3 kW, mais seulement si vous êtes propriétaire unique.

Dans les cas où vous dépassez les 3 kW, il sera obligatoire de passer par la case impôts, que vous soyez propriétaire ou copropriétaire.

Pour le cas où vous êtes propriétaire, que vous soyez à plus ou moins de 3 kW, la sentence est la même, vous devrez déclarer et payer l’imposition.

En conclusion, vous n’aurez à effectuer votre déclaration qu’une fois par an. À retenir qu’il est judicieux de bien garder toutes les traces de vos dossiers et de les conserver précieusement.

Conclusion

Si vous n’avez aucune connaissance ou n’avez pas la patience d’effectuer tout ce qui a été expliqué dans cet article, nous vous préconisons de faire appel à un expert-comptable.

Pensez donc à prévoir la somme nécessaire si c’est le cas, car cela constitue un investissement.

Merci de nous avoir lu, nous espérons avoir pu répondre à tous vos questionnements au sujet des taxes et de l’imposition concernant les panneaux photovoltaïques.

Merci pour votre lecture et à bientôt sur Action France Énergie !